Что такое налоговый вычет за лечение зубов и как его оформить?

Стоимость лечения зубов велика для подавляющего большинства граждан нашей страны.

Однако налоговый кодекс Российской Федерации предусматривает право налогоплательщиков на возврат части тех средств, которые были потрачены на лечение, приобретение медикаментов или же обучение.

Эта преференция и называется социальным налоговым вычетом.

Содержание статьи:

Большинство обращений по возмещению средств, то есть по получению налогового вычета, поступает после прохождения именно стоматологического лечения. В этой статье описано, как именно можно оформить социальный налоговый вычет за лечение у стоматолога.

Понятие

Многие считают, что налоговый вычет является компенсацией расходов. Однако это не совсем так, просто такой формулировкой пользуются для упрощения.

На самом же деле, процедура является уменьшением тех выплат, которые были уплачены с дохода, получаемого физическими лицами. В налоговом кодексе этому посвящена статья под номером 219.

Работающий на общих основаниях человек получает на руки не все заработанные деньги, а только 87% от положенной суммы, сумма в пользу государства составляет 13%.

Социальный налоговый вычет является суммой, уменьшающей величину дохода, с которого будет взиматься подоходный налог или, как его называют, налог с доходов физических лиц (НДФЛ).

Кто имеет право?

Получить такую преференцию от государства имеет право каждый гражданин (резидент) России, который платит в бюджет подоходный налог в размере 13%.

Здесь важным является замечание, что получение этой налоговой преференции возможно только за тот период, в котором человек получал заработную плату, то есть, были соответствующие отчисления с нее в бюджет.

Сюда также следует включать предпринимателей-физических лиц или, иначе, индивидуальных предпринимателей, получающих доходы, которые облагаются НДФЛ, рассчитываемым по ставке в 13%.

Вычет возвращается только за уплаченный подоходный, и, согласно законодательству, не может распространяться на другие виды налогов, если предприниматель платит таковые.

Говоря о гражданине, имеющем право на социальный вычет, следует сделать одно уточнение.

Оформляя документы на себя, он также может получить вычет за стоматологическое лечение родственников:

- супруга или супруги;

- детей, которые еще не достигли возраста 18 лет;

- родителей.

В случае, когда вместо пациента, услуги клиники оплачивает его работодатель, пациент должен оформлять документы на себя.

Хотите узнать, сколько стоит имплантат зуба? Об этом пойдет речь в следующей публикации.

Хотите узнать, сколько стоит имплантат зуба? Об этом пойдет речь в следующей публикации.

Отдельная статья посвящена вопросам о необходимости плановой санации полости рта.

Здесь http://www.vash-dentist.ru/lechenie/zubyi/pulpit/chto-takoe-prichinyi-vozniknoveniya-simptomyi.html мы расскажем, сколько стоит вылечить пульпит зуба.

Кто не может оформить

Нельзя получить социальный вычет за братьев, сестер, бабушек, дедушек или внуков. В случае, когда лечение зубов требуется детям до 18 лет (для родных, усыновленных и опекаемых), вычет оформляется на родителей.

Также, во избежание неполного или неверного понимания законодательства нужно перечислить категории, которые «получателями» быть не могут. В этот список входят:

- пенсионеры, которые не работают, а их доходом является только пенсионное пособие;

- неработающие люди, даже в том случае, когда они получают пособие по безработице;

- индивидуальные предприниматели, которые применяют ЕНВД или же осуществляют свою деятельность по упрощенной системе.

На какие услуги распространяется?

Постановлением правительства нашей страны №201 от 19 марта 2001 года определен полный перечень медицинских услуг и медикаментов, оплатив которые вышеозначенные категории граждан могут получить вычет.

Медикаменты, применяемые в стоматологии и попадающие в этот перечень, перечислять нет смысла, так как их много (список можно уточнить в ФНС). А насчет лечения зубов – в перечень попадают все виды стоматологического лечения:

- лечение и диагностика зубов;

- стационарное лечение;

- поликлиническая амбулаторная помощь;

- лечение, осуществляемое по договору добровольного медицинского страхования;

- санаторное лечение.

Каждому, кто собрался оформлять социальный налоговый вычет, нужно помнить один очень важный момент. Дело в том, что это возможно только в тех случаях, когда стоматологическое лечение проводилось:

- в медицинских учреждениях,

- в частных стоматологических клиниках,

- у индивидуальных предпринимателей (например, небольшой частный стоматологический кабинет), которые имеют соответствующие необходимые лицензии, выданные в Российской Федерации в соответствии с действующими законами, на предоставляемые услуги.

Оказание стоматологических услуг и лечения является лицензируемым видом деятельности. В соответствии с этим делаем вывод – лечение зубов должно проводиться только в самой России.

Как рассчитать размер?

Налоговый социальный вычет составляет 13% от той суммы, которая была фактически уплачена за лечение. То есть, это тот самый подоходный налог, который уже был уплачен государству.

Однако социальный налоговый вычет является льготой, суть – освобождением от уплаты налога, то есть, исключением из принципа равенства и всеобщности налогообложения, действующем в России.

Описание метода базальной имплантации зубов вы найдете в следующей статье.

Описание метода базальной имплантации зубов вы найдете в следующей статье.

В этой публикации мы расскажем, чем вызвана боль в зубе после чистки каналов.

Сколько стоит вставить золотой зуб, мы поговорим по адресу http://www.vash-dentist.ru/protezirovanie/tsenyi-p/skolko-budet-stoit-vstavit-zub.html. От чего зависит цена?

Так как льготы носят исключительно адресный характер, то прерогативой законодателя является установка их лимитов и всевозможных ограничений. Таковые ограничения присутствуют:

- Во-первых, определена максимальная сумма, с которой возможен возврат. Она составляет 120 тысяч рублей. В пересчете на социальный налоговый вычет: 120 000 * 13% = 15 600 рублей. Даже если на лечение была потрачена большая сумма, пациент не может получить больше.

Это ограничение касается не только проведенных стоматологических процедур и лечения, но и приобретенных в рамках лечения медикаментов.

- Во-вторых, законодательством не предусмотрена возможность переноса неиспользованного остатка на следующий расчетный период.

- В-третьих, существует ограниченный список видов лечения, которые определены, как «дорогостоящие». В этом случае, нет ограничения начальной суммы в 120 тысяч.То есть, потратив, например, 300 тысяч можно вернуть 13% со всей этой суммы, соответственно, 39 тысяч рублей.

Важно: получить социальный налоговый вычет можно за последние три года, причем нужно дождаться окончания расчетного периода, то есть, текущего года, в котором проводилось лечение.

Что такое дорогостоящее лечение?

Для обозначения всех видов лечения используются коды «1» и «2», где первый – обычное, а второй относится к специальному перечню дорогостоящих.

Кодом «2» в стоматологии будут обозначать:

- имплантацию,

- реплантацию,

- установку металлоконструкций,

то есть, по ним возвращается 13% от полной стоимости.

Но здесь не все просто и прозрачно.

Как происходит возврат 13 процентов за лечение зубов и другие медицинские услуги, смотрите на видео:

Финансовое ведомство считает, что протезирование зубов следует относить к обычному виду лечения, но одновременно оставляет прерогативу принятия окончательного решения Минздравсоцразвития.

Поэтому иногда в документах, выданных клиникой, может вместо желаемой двойки стоять единица, ведь в отдельных случаях решение будет приниматься медучреждением.

Пример расчета

Гражданину N провели имплантацию на сумму 500 тысяч рублей. Он должен получить 13% от этой суммы, так как лечение попадает под код «2», то есть, 65 тысяч.

Однако в предыдущем году он зарабатывал по 40 тысяч в месяц (480 тысяч за год), следовательно заплатил подоходного налога 62 400 рублей.

Получить он сможет только эту сумму (62 400), так как остаток (2 600) нельзя перенести на следующий период.

Хотя, если бы он уплатил в бюджет НДФЛ на сумму 65 тысяч или более, то смог бы получить вычет в полном объеме.

Какие необходимы документы?

Для оформления вычета нужно предоставить пакет документов.

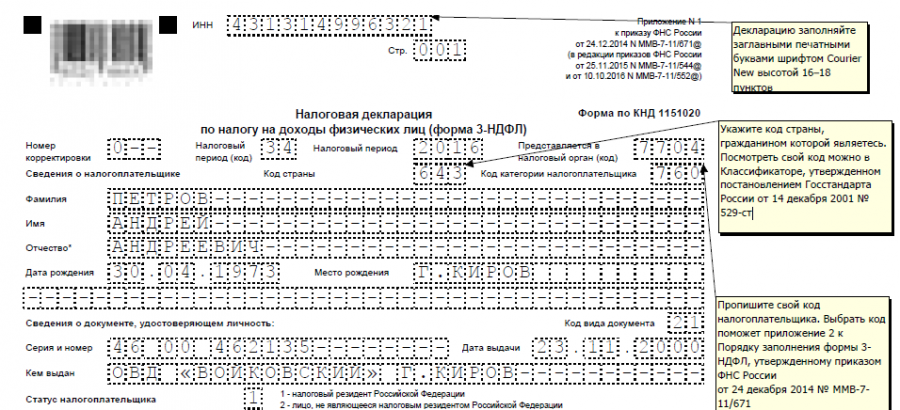

Налоговая декларация (форма 3-НДФЛ)

Для оформления вычета заполняются только: титульный лист, первый раздел, второй раздел, лист Е1.

Информация вводится на основании справки 2 НДФЛ, которая тоже есть в перечне документов и берется у работодателя.

Если лечение проходил ребенок, то заполняются данные родителя, на которого оформляется вычет, а не ребенка.

Все заполняется заглавными буквами, шрифтом Courier New высотой 16–18 пунктов. На каждом листе ставится дата и подпись.

Титульный лист:

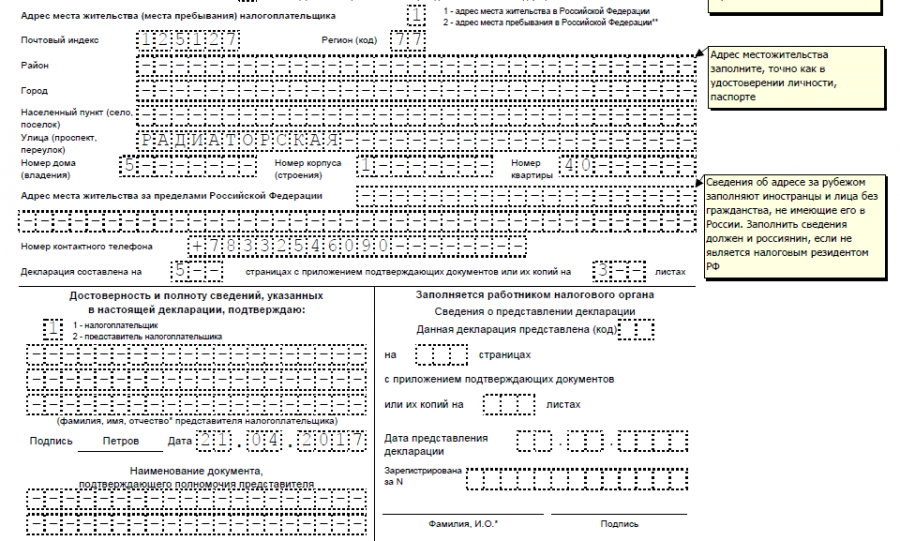

Раздел 1. Сведения о суммах налога, подлежащих уплате (доплате) в бюджет/возврату из бюджета:

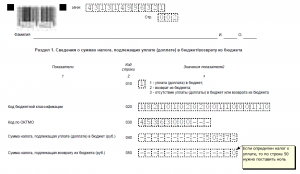

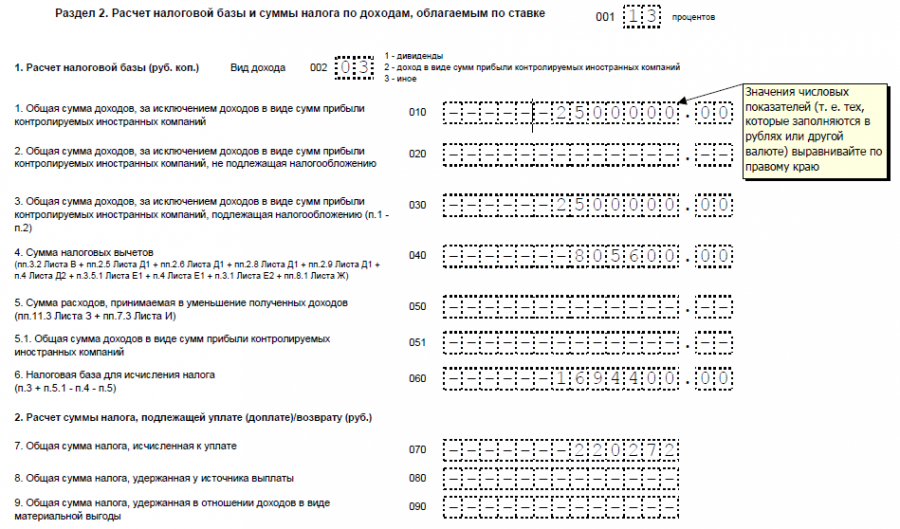

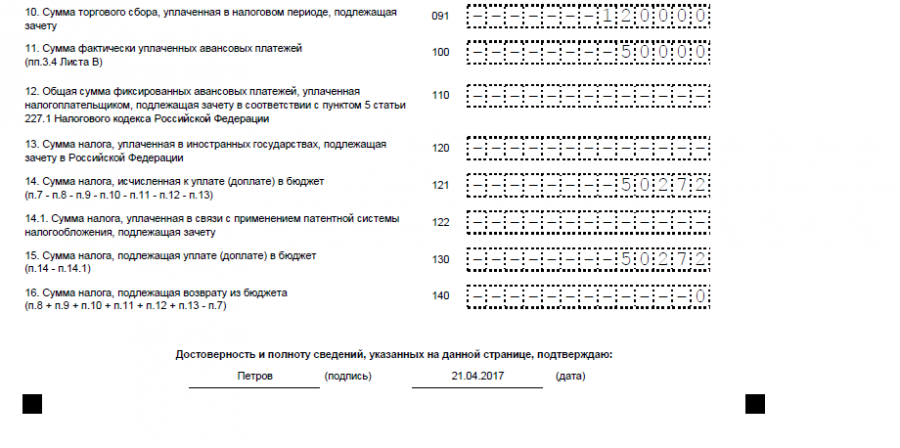

Раздел 2. Расчет налоговой базы и суммы налога по доходам, облагаемым по ставке:

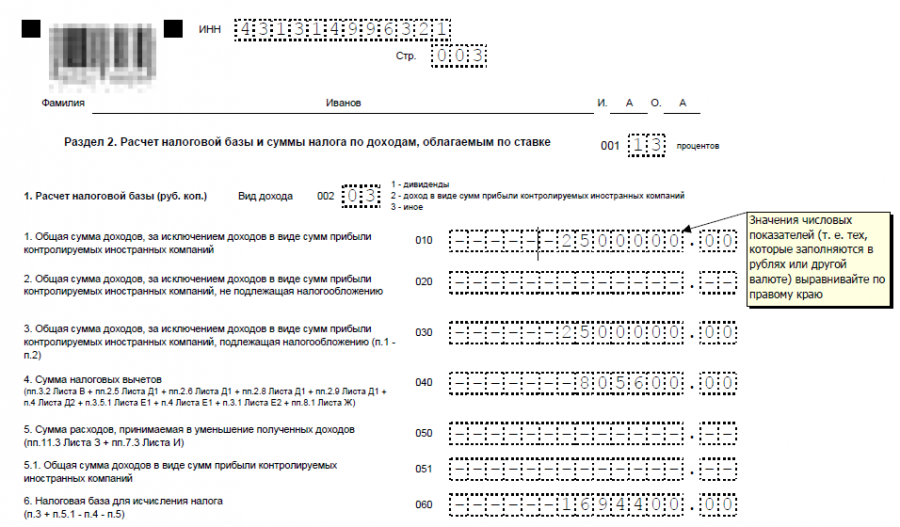

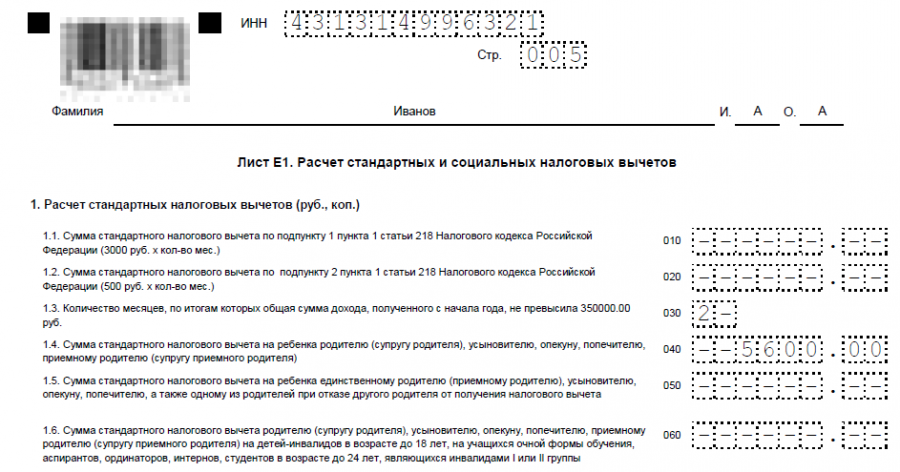

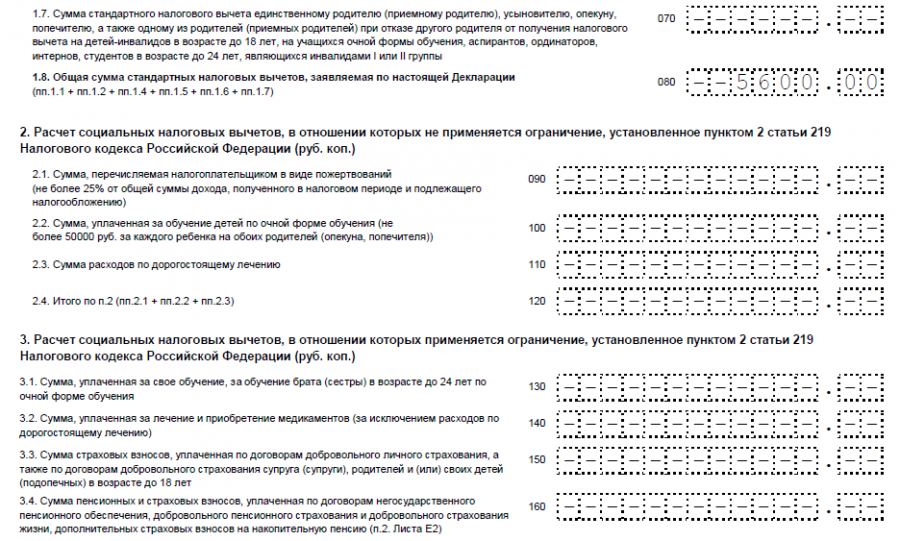

Лист Е1. Расчет стандартных и социальных налоговых вычетов:

В этом видео показано, как заполнить 3-НДФЛ с помощью бесплатной программы, скачанной с официального сайта ФНС:

Дополнительные документы

- Справка с места работы по форме 2-НДФЛ.

- Копии паспорта (прописка + основные страницы).

- Заявление на возврат налогового вычета с указанием реквизитов банковского счета. Бланк можно скачать на официальном сайте ФНС.

- Копии договора с медучреждением, которое проводило лечение, с заверением каждой страницы. Запрашивается у руководителя организации.

- Копию лицензии учреждения (или страховой компании, где оформлялся полис). Выдается вместе с копией договора.

- Копию справки об оплате услуг, а также чеки, которые это подтверждают. Сделать самостоятельно.

За пакетом документов для налогового вычета пациенты обращаются часто, поэтому не придется ничего объяснять руководству клиники. Обычно копии лицензии уже отпечатаны заранее, копию договора нужно принести с собой, чтобы ее просто заверили.

Куда следует обращаться?

Обращаться по поводу оформления социального налогового вычета следует в ФНС исключительно по месту жительства оформителя.

В первую очередь, нужно будет обратиться в то медицинское учреждение, где проводилось лечение. Это связано с составом пакета документов для оформления.

Нововведения 2016 года

В апреле 2015 года в законодательство были внесены изменения, вступившие в силу с января 2016. Теперь есть возможность оформить социальный налоговый вычет, минуя инспекцию, прямо через работодателя. При этом можно не дожидаться конца года.

Порядок оформления следующий:

- Все необходимые документы (без формы 3-НДФЛ) сразу после лечения подаются в налоговую инспекцию.

- После проведения там проверки, выдается уведомление на получение, которое следует передать работодателю вместе с заявлением на получение, написанным в свободной форме.

- Работодатель, начиная с месяца, в котором было подано заявление, предоставляет социальный налоговый вычет. При этом, если все происходит не в начале года, удержанный в предыдущие месяцы НДФЛ не будет пересчитан.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

похожие статьи

8 комментариев Написать комментарий

Оставить комментарий

Все права защищены, © 2014-2018 vash-dentist.ru Sitemap XML

Информация, опубликованная на сайте, предназначена только для ознакомления и не заменяет

квалифицированную медицинскую помощь. Обязательно проконсультируйтесь с врачом!

Ну хоть в какой-то области государство заботится о своих гражданах. То, что можно возвращать часть денег, потраченных на образование, я знала. Но о деньгах, потраченных на лечение, даже никогда не слышала. Очень удобно, так как лечение зубов как правило обходится в кругленькую копеечку. Обязательно постараюсь этой услугой воспользоваться, раз уж такое существует.

Информация полезная, я не знал о таком например, но столько нюансов, что мне например проще отдать эти 13%, чем заполнять кучу бумаг тратя своё время и деньги и нервы, а для людей совсем бедных, для кого эти пару сотен рублей делаю погоду конечно стоит не упускать момент, раз уж такая процедура предусмотрена законодательством, и вообще надо конечно знать свои права!

Ничего не знала об этом налоговом вычете, очень выгодно конечно получить часть денег потраченных на лечение зубов. Интересно сколько людей обращается в налоговую инспекцию, чтобы получить этот вычет. Но честно выстаивать эти очереди и собирать все эти бумаги для вычета это конечно для очень терпеливых людей, не для таких как я точно. Я пожалуй поберегу свои нервы и обойдусь без вычета.

Хорошая тема. Сам в свое время возвращал налог за лечение зубов. Побегал я тогда за справками, чеками, лицензией стоматологической клиники. Результат стоит того! Вернули мне 13,5% от затрат на лечение, а это неплохие деньги. К сожалению приходят деньги не сразу, ждал около 1,5 месяцев. Обязательно возвращайте налог с лечения, раз есть такая возможность!

Помню я эту процедуру и точно знаю, что больше никогда и ни за что не соглашусь ради каких-то копеек на такой квест. На самом деле не все так просто, заполнить 3ндфл, такая же проблема, как и анкету на загранпаспорт. Вроде все правильно и по образцам, а точку где-то лишнюю поставил, сокращение сделал неправильно, закорючка не понравилась инспектору и т.д. Приходится стоять очередь, после чего тебя отправляют переделывать и так бесконечно.

Многие в интернете жалуются, что у них не получается заполнить правильно документы, и ничего удивительного, на самом деле. Ведь в налоговой есть платные услуги, и можно за некоторую сумму получить правильно заполненный бланк и не мучиться. Люди сами создают себе проблемы. Я заплатил 500 р , чтобы получить 9000 р и нисколько не жалею. А есть товарищи, которые из-за того, чтобы не платить 500 рублей, теряют все деньги, не понимаю я такого.

Несколько лет назад я лечила много зубов, практически на 50 тыщ, естественно, решила получить вычет, работаю с белой зарплатой, поэтому вышло нормально. Так я тоже решила сначала сама заполнить этот бланк, нашла в интернете образцы, сделала сразу в нескольких экземплярах, потому что не было понятно, как правильно заполнить некоторые строки. В итоге ни один не подошел!!! Это издевательство. Сразу спросила, кому там заплатить, чтобы заполнили. Девушка отправила в кабинет, где мне все сделали за 10 минут. А я потратила на этот бланк целый выходной с утра до вечера!

Согласно статье 219 Налогового кодекса Российской Федерации вы имеете право получить социальный налоговый вычет в отношении сумм, уплаченных за услуги по лечению в медицинских учреждениях (клиниках) и возврат части уплаченного подоходного налога. в году, в котором были оплачены услуги по лечению зубов, у него были доходы, с которых уплачивался НДФЛ по ставке 13% (в общем случае данный доход представлен зарплатой по трудовому договору).